Tại sao lạm phát giảm nhưng vẫn là vấn đề gây đau đầu cho Fed?

Ngay cả khi các thước đo lạm phát đã dịu bớt, giá hàng hóa và dịch vụ trên toàn nước Mỹ vẫn tiếp tục đè nặng lên người tiêu dùng, doanh nghiệp và cả các quan chức Fed.

Cục Dự trữ Liên bang Mỹ (Fed) đã đưa lạm phát về gần mức mục tiêu nhưng điều đó không có nghĩa là vấn đề đã được giải quyết. Giá hàng hoá và dịch vụ tăng cao trên khắp nền kinh tế vẫn đang là gánh nặng cho các hộ gia đình, doanh nghiệp và nhà hoạch định chính sách.

Các báo cáo giá hàng hoá và dịch vụ gần đây - tuy tăng mạnh hơn một chút so với dự kiến - đều chỉ ra tỷ lệ lạm phát đang tiến gần đến mức mục tiêu 2% của ngân hàng trung ương Mỹ.

Trên thực tế, Goldman Sachs còn kỳ vọng rằng khi Bộ Thương mại Mỹ công bố thước đo giá cả ưa thích của Fed vào cuối tháng, lạm phát có thể đã gần đủ để làm tròn xuống mức 2%.

Tuy nhiên, bức tranh lạm phát đang khá chắp vá. Các nhà kinh tế không thể nắm bắt toàn bộ bức tranh bằng bất kỳ thước đo riêng lẻ nào và theo nhiều khía cạnh, lạm phát vẫn còn cao hơn con số mà hầu hết người Mỹ cũng như giới chức Fed cảm thấy thoải mái.

Giống như nhiều đồng nghiệp, Chủ tịch Fed chi nhánh San Francisco Mary Daly cũng khen ngợi xu hướng hạ nhiệt của lạm phát nhưng bà lưu ý Fed chưa thể tuyên bố chiến thắng cũng như không muốn ngủ quên trên chiến thắng.

Phát biểu tại sự kiện của Trường Kinh doanh Stern thuộc Đại học New York hôm 15/10, bà nói: “Chúng tôi chưa thể đảm bảo lạm phát sẽ tiếp tục hướng tới mức mục tiêu của Fed, vì vậy chúng tôi phải luôn cảnh giác...”

Chủ tịch Fed chi nhánh San Francisco Mary Daly. (Ảnh: Bloomberg).

Lạm phát chưa chết

Chủ tịch Fed chi nhánh San Francisco bắt đầu bài phát biểu bằng cuộc gặp gần đây với một người hàng xóm khi bà đang đi bộ gần nhà.

Một thanh niên đẩy xe đẩy và dắt chó đi dạo đã gọi lớn: “Chủ tịch Daly, bà sắp tuyên bố chiến thắng [lạm phát] chưa?” Vị quan chức nhấn mạnh với người đàn ông rằng bà chưa hề.

Cuộc trò chuyện đã cho thấy rõ tình thế tiến thoái lưỡng nan của Fed. Nếu lạm phát đang giảm, tại sao lãi suất vẫn còn cao như vậy? Ngược lại, nếu lạm phát chưa bị đánh bại, thì tại sao Fed lại hạ lãi suất?

Theo quan điểm của bà Daly, việc Fed giảm lãi suất 50 điểm cơ bản (bps) vào tháng 9 là một nỗ lực nhằm “điều chỉnh chính sách”. Tức là, Fed chỉ muốn đưa lãi suất xuống mức phù hợp với tỷ lệ lạm phát hiện tại và với những dấu hiệu cho thấy thị trường lao động đang suy yếu.

Như câu hỏi của anh thanh niên đã chứng minh, thuyết phục người tiêu dùng Mỹ tin rằng lạm phát đang giảm là một việc khó khăn.

Khi nói đến lạm phát, CNBC cho biết công chúng nên lưu ý hai điểm: tốc độ tăng giá cả so với cùng kỳ năm trước (thứ gây chú ý trên truyền thông hơn) và những tác động tổng hợp mà lạm phát đã gây ra cho nền kinh tế trong hơn ba năm qua.

Việc xem xét tốc độ tăng của giá cả so với 12 tháng trước không tiết lộ nhiều thông tin đáng chú ý.

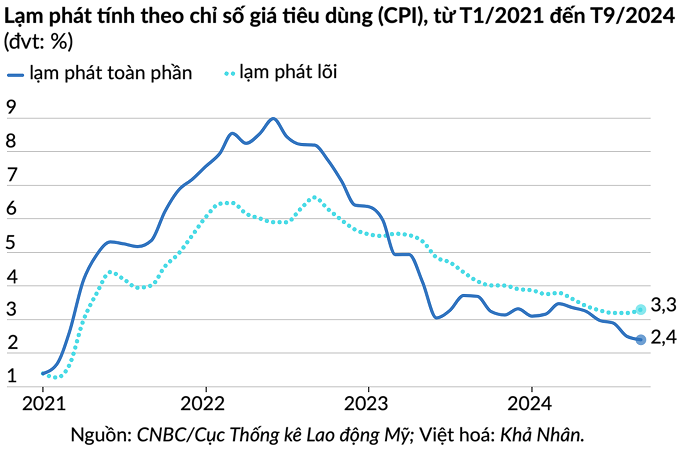

Vào tháng 9, tỷ lệ lạm phát tính theo chỉ số giá tiêu dùng (CPI) đạt 2,4%, cải thiện đáng kể so với mức đỉnh 9,1% vào tháng 6/2022. CPI thu hút phần lớn sự chú ý của công chúng nhưng không phải mối quan tâm hàng đầu của Fed.

Thước đo ưa thích của ngân hàng trung ương Mỹ là chỉ số giá chi tiêu tiêu dùng cá nhân (PCEPI). Sử dụng dữ liệu đầu vào để tính toán CPI, Goldman Sachs dự đoán vào tháng 9, lạm phát tính theo PCEPI chỉ còn cách mức 2% một khoảng nhỏ.

Lạm phát lần đầu vượt qua mức 2% vào tháng 3/2021 và trong suốt nhiều tháng, các quan chức Fed vẫn khẳng định giá cả chỉ tăng “nhất thời” do tác động của đại dịch COVID-19.

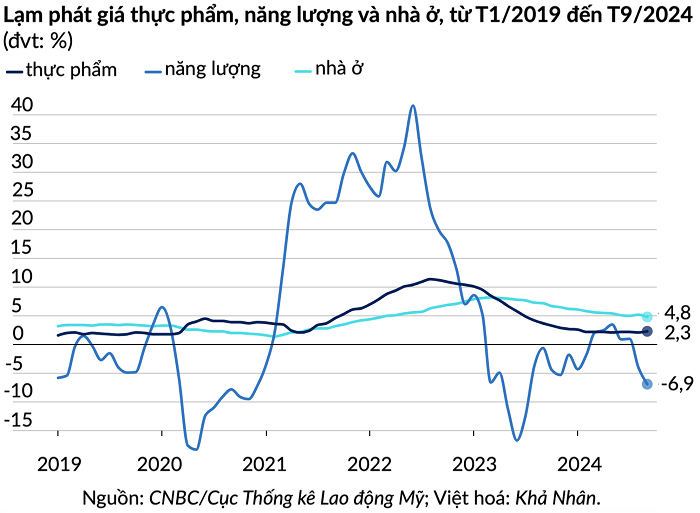

Song, rõ ràng là lạm phát không phải tạm thời và CPI toàn phần đã tăng khoảng 18,8% kể từ thời điểm đó. Lạm phát thực phẩm tăng 22%. Giá trứng nhảy vọt 87%, bảo hiểm ô tô đi lên 47% và xăng nhích 16%.

Và tất nhiên, chi phí nhà ở cũng tăng không kém. Giá nhà trung bình trên toàn nước Mỹ đã đi lên 16% kể từ quý I/2021 và bật tăng 30% kể từ đợt sốt giá hồi đầu đại dịch.

Chưa kể, trong khi các thước đo rộng hơn như CPI và PCEPI trên đà giảm, những chỉ số khác lại tỏ ra cứng đầu hơn.

Ví dụ, lạm phát “giá cứng nhắc (sticky price)” của Fed chi nhánh Atlanta vẫn ở mức 4,9% vào tháng 9. Thước đo này bao gồm các khoản mục như tiền thuê nhà, bảo hiểm và chăm sóc y tế.

Trong khi đó, “CPI linh hoạt” - thước đo theo dõi chi phí thực phẩm, năng lượng và xe cộ - đã rơi vào vùng giảm phát. Tính đến tháng 9, CPI linh hoạt đã giảm 2,1%.

Điều đó có nghĩa là giá của những mặt hàng ít biến động vẫn còn ở mức cao, trong khi giá của những hàng hoá dễ biến động đang trên đà giảm.

Lạm phát “giá cứng nhắc” còn chỉ ra một vấn đề khác. Đó là lạm phát lõi (không bao gồm giá thực phẩm và năng lượng) vẫn ở mức 3,3% vào tháng 9 nếu tính theo CPI và 2,7% vào tháng 8 nếu tính theo PCEPI.

Mặc dù gần đây các quan chức Fed bàn luận nhiều hơn về lạm phát toàn phần, từ xưa đến nay họ vẫn coi lạm phát lõi là thước đo tốt hơn để phán đoán xu hướng dài hạn.

Vay mượn để chi tiêu

Trước khi giá cả tăng đột biến vào năm 2021, người tiêu dùng Mỹ đã quen với lạm phát thấp. Mặc dù vậy, hiện tại họ vẫn tiếp tục chi tiêu bất chấp mọi lời phàn nàn về chi phí sinh hoạt tăng vọt. Chi tiêu nhờ nợ vay đang ngày càng gia tăng.

Theo dữ liệu của Fed, nợ hộ gia đình đã lên tới 20.200 tỷ USD vào cuối quý II năm nay, tăng 3.250 tỷ USD (tương đương 19%) so với thời điểm lạm phát bắt đầu đi lên vào quý I/2021.

Cho đến nay, khối nợ vẫn chưa là vấn đề lớn nhưng tình hình đang ngày càng phức tạp. Tỷ lệ nợ quá hạn hiện tại là 2,74% - mức cao nhất trong gần 12 năm dù vẫn thấp hơn một chút so với mức trung bình dài hạn khoảng 3%.

Một cuộc khảo sát gần đây của Fed chi nhánh New York cho thấy 14,2% số người tham gia phỏng vấn lo lắng họ không thể trả được khoản thanh toán tối thiểu trong ba tháng tới. Đây là mức cao nhất kể từ tháng 4/2020.

Và không chỉ người tiêu dùng mới vay nợ. Theo Bank of America, tỷ lệ doanh nghiệp nhỏ sử dụng thẻ tín dụng đã tăng hơn 20% so với trước đại dịch và mấp mé mức cao nhất trong một thập kỷ.

Tâm lý bi quan của các doanh nghiệp nhỏ đang gia tăng. Cuộc khảo sát vào tháng 9 của Liên đoàn Doanh nghiệp Độc lập Quốc gia chỉ ra 23% số công ty được hỏi vẫn coi lạm phát là vấn đề chính của họ.

Lựa chọn của Fed

Trong bối cảnh tin tốt và tin xấu liên tục làm phức tạp bức tranh lạm phát, Fed phải đưa ra một quyết định quan trọng tại cuộc họp chính sách vào ngày 6 - 7/11.

Theo CNBC, kể từ khi các nhà hoạch định chính sách bỏ phiếu giảm lãi suất 50 bps tại cuộc họp tháng 9, thị trường tài chính đã hành động một cách kỳ lạ. Thay vì dự đoán lãi suất sẽ xuống thấp hơn trong tương lai, các nhà giao dịch bắt đầu tin rằng lãi suất sẽ duy trì ở mức cao hơn.

Chẳng hạn, dữ liệu của Freddie Mac cho thấy lãi suất vay thế chấp mua nhà kỳ hạn 30 năm đã tăng khoảng 40 bps kể từ động thái hồi tháng 9 của Fed. Lợi suất trái phiếu kho bạc kỳ hạn 10 năm cũng tăng tăng ứng.

SMBC Nikko Securities là một trong số ít hãng tài chính trên Phố Wall khuyến nghị Fed nên tạm dừng hạ lãi suất cho đến khi hiểu rõ tình hình hiện tại.

Quan điểm của công ty tài chính này là trong bối cảnh giá cổ phiếu phá kỷ lục sau khi Fed bắt đầu nới lỏng chính sách, các điều kiện tài chính lỏng lẻo có thể thúc đẩy lạm phát quay trở lại.

Một cái tên khác cũng đưa ra nhận định tương tự đến từ nội bộ Fed. Gần đây, Chủ tịch chi nhánh Atlanta Raphael Bostic tiết lộ ông đang cân nhắc tạm dừng tại cuộc họp tiếp theo.

In bài viết

In bài viết